안녕하세요! 💰 '돈 공부' 멘토 빈이아빠입니다.

직장인이라면 누구나 가지고 있는 소중한 노후 자금, 바로 퇴직연금(DC형)이죠.

하지만 "어차피 연금이니까 안전한 게 최고지"라며 은행 예금에 묵혀두고 계시진 않나요?

최근 금융감독원에서 퇴직연금 고수 1,500명의 계좌를 분석했는데, 그 결과가 정말 충격적입니다.

일반 가입자의 연간 평균 수익률은 4.4%에 그친 반면,

고수들의 평균 수익률은 무려 38.8%로 약 9배나 차이가 났습니다.

특히 3년 장기 수익률을 봐도 일반인은 4.5%지만, 고수들은 16.1%로 3.5배나 높았습니다.

심지어 40대 고수들은 평균 수익률이 50%가 넘는 기염을 토하기도 했죠.

도대체 그들은 어떤 마법을 부린 걸까요? 그들이 선택한 '비밀 포트폴리오'와 '투자 습관'을

오늘 빈이아빠가 낱낱이 파헤쳐 드리겠습니다. (내 연금 심폐소생술, 지금 시작합니다! 🏥)

1. 안전한 게 최고? 고수들은 '여기'에 80%를 태운다

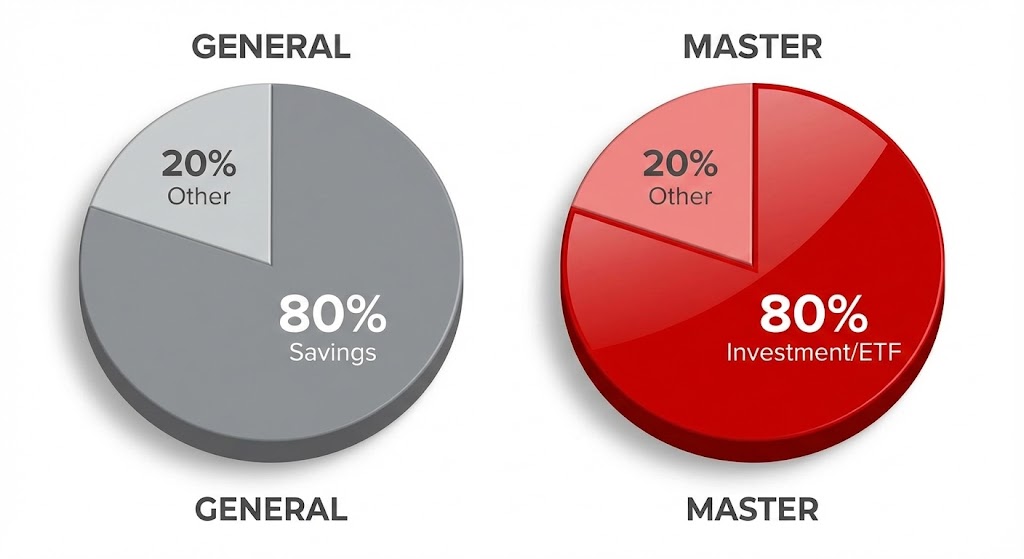

퇴직연금 계좌를 열어보면 대부분의 일반 가입자는 원금 보장이 되는 예금이나 적금에 자산의 80%를 묶어둡니다.

하지만 고수들은 정반대의 길을 걷고 있었습니다.

- 실적 배당형(ETF, 펀드): 79.5% (공격적 투자)

- 원리금 보장형: 11.9%

- 대기성 자금: 8.6%

"그럼 너무 위험하지 않나요?"라고 걱정하실 수 있습니다.

여기서 고수들만의 '꿀팁'이 등장합니다. IRP(개인형 퇴직연금)에는 안전 자산을 30% 의무적으로 보유해야 하는 규정이 있는데요.

고수들은 이 30%조차 그냥 예금에 두지 않고, 주식 비중이 낮아 안전 자산으로 분류되면서도 수익을 낼 수 있는 '혼합 채권형 ETF'로 꽉 채워 수익률을 극대화했습니다.

[일반인 vs 고수의 자산 배분 파이 차트 비교 이미지]

2. TDF 대신 ETF! 그들이 '조·방·원'을 산 이유

고수들의 투자 바구니에는 무엇이 담겨 있을까요?

투자금 상위 10개 상품 중 8개가 ETF(상장지수펀드)였습니다.

반면, 알아서 굴려주는 TDF(타깃데이트펀드)는 상위권에서 거의 찾아볼 수 없었죠.

놀라운 점은 국내 ETF 비중(61.6%)이 해외 펀드(31.8%)보다 두 배 가까이 높았다는 것입니다.

상반기에 국내 주식시장의 상승 가능성을 미리 내다본 것인데요, 특히 집중한 테마는 다음과 같습니다.

- 🇰🇷 국내 테마: '조·방·원' (조선, 방산, 원자력) 집중 투자

- 🇺🇸 해외 테마: 미국의 빅테크 성장주 (엔비디아, 테슬라 등)

[조선/방산/원자력 아이콘과 미국 기술주 로고가 담긴 고수들의 투자 장바구니 일러스트]

3. 나이에 따라 전략이 다르다 (연령별 필승법)

같은 고수라도 나이에 따라 투자 스타일이 달랐습니다.

특히 40대 고수들은 평균 수익률 50%를 넘기며 전 연령대 중 최고의 성과를 냈는데요.

연령별 핵심 전략을 요약해 드립니다.

🌱 30대 이하 (공격형): S&P 500, 나스닥 100 같은 대형 지수와 테마형 상품에 과감히 베팅

🔥 40대 (수익 극대화): 지수 투자에 성장주와 테마주를 적절히 섞은 '황금 비율'로 최고 수익 달성

🛡️ 50대 이상 (안정형): 고배당 ETF와 채권 혼합형 비중을 늘려 현금 흐름 확보

[30대(로켓), 40대(왕관/황금), 50대(방패/배당금)를 상징하는 아이콘이 배치된 연령별 전략 로드맵]

4. 고수들의 공통 습관 3가지 (이것만 따라 하자!)

결국 수익률을 가르는 건 '습관'이었습니다.

금감원 보고서에 따르면 연금 고수들은 다음 3가지를 철칙처럼 지켰습니다.

- 적극적인 자산 편입: 예적금(원리금 보장형) 비중을 최소한으로 줄입니다.

- 직접 설계 (DIY): 수수료가 비싼 TDF보다는 투명하고 보수가 낮은 ETF를 선호합니다.

- 부지런한 리밸런싱: 그냥 방치하지 않습니다. 한 달에 한두 번은 꼭 시장을 체크하고 포트폴리오를 조정합니다.

[달력에 '리밸런싱 데이'를 체크하고 ETF 포트폴리오를 점검하는 스마트한 투자자의 모습]

5. "저는 공부할 시간이 없는데요?" (빈이아빠의 설루션)

"다 좋은데, 저는 직장 다니느라 매일 들여다볼 시간이 없어요." 하시는 분들 계시죠?

그런 분들에게도 정답은 있습니다. 예금에 그냥 두기보다는 '성과 좋은 TDF(타깃데이트펀드)'를 선택하는 것만으로도 평균 이상의 성과를 낼 수 있습니다.

또한, 고수들의 포트폴리오를 무작정 따라 하기보다 '타이밍'을 봐야 합니다.

상반기 주도주였던 '조·방·원(조선, 방산, 원자력)' 테마가 현재는 반도체·바이오에 밀려 조정을 받고 있습니다.

고수들은 오히려 이때를 저가 매수의 기회로 삼아 리밸런싱을 하고 있다는 점을 기억하세요!

[하락한 그래프(조정기)에서 기회를 포착하고 매수 버튼을 누르는 신중한 투자자의 손]

🔥 빈이아빠의 마지막 제안

"퇴직연금은 먼 미래의 돈이 아니라,

지금부터 굴려야 할 가장 큰 시드머니입니다.

오늘 당장 퇴직연금 앱을 켜보세요.

안전 자산에 80%가 잠들어 있다면,

그 돈을 깨워 일하게 만드는 것이 노후 부자로 가는 첫걸음입니다."

여러분의 든든한 자산 관리 멘토,

'돈 공부' 멘토 빈이아빠였습니다. 감사합니다. 😊

#해시태그 모음

#퇴직연금수익률 #퇴직연금 DC형 #연금고수포트폴리오 #ETF추천 #TDF #조방원 #미국테크주 #리밸런싱 #노후준비 #빈이아빠 #금감원보고서